会社で年末調整の書類をつくる時期になりました。

令和2年分からは一部変更になっており、特に「総所得」の記入に迷う人が多いようです。

書き方については会社に聞いたりネットで調べたりできるでしょう。

しかし、会社にナイショで副業している場合には聞きにくいですよね…。

そんな人の参考になるように、このブログを作成しました。

コトバの説明

このブログでは「年末調整」と「確定申告」の手続きの概要について説明しています。

年末調整

「年末調整」とは、扶養家族の有無や生年月日、生命保険などの情報を会社に提出し、12月か1月の給与で、お金が返ってきたりする、あの手続きです。

確定申告

「確定申告」というのは、毎年2月から3月に前年分の所得を税務署に申告して所得税をおさめる、一連の手続きです。会社の給料は前もって所得税が天引きされますが、自営業の方などはこの手続きで所得税を納めています。

確定申告する人の年末調整

1ヶ所の勤め先から給与で他に収入が無い人は「年末調整」だけで手続き完了です。一方、不動産所得や事業所得がある人は「確定申告」が必要です。そして、給与を受け取りながら、副業として不動産所得などがある人は、両方の手続きをする必要があります。

「どうせ、確定申告するならば年末調整はいらないのでは?」と思うかもしれません。しかし年末調整書類は来年の給与の「源泉徴収計算」にも用いられます。いわゆる、「給与からの天引き」金額が決まるわけです。

このため、確定申告をする人も年末調整手続きをする必要があります。

2つ以上の勤務先がある場合の年末調整

2ケ所以上の勤め先から給与をもらう場合の手続きはどうすればよいのでしょうか。

この場合にも、「年末調整」と「確定申告」の両方を行う必要があります。

まず、「年末調整」については、書類は1ケ所のみ提出することができます。

2ケ所目以降には、別の勤め先に書類を提出したことを伝えてください。

通常、メインの勤め先(給与額が多いところ)に提出します。

(なお、どこに提出しても最終的な税額は同じです。)

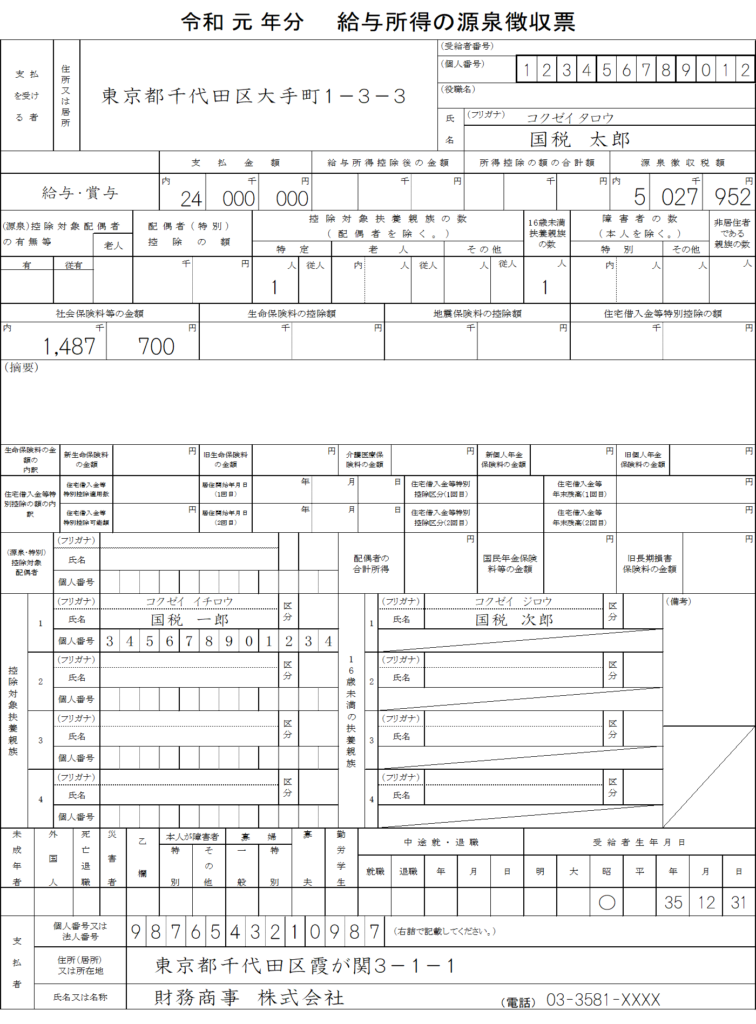

そして、すべての勤務先から「源泉徴収票」(下にサンプル)を受け取ります。

この、すべての勤め先の発行した「源泉徴収票」を使って、確定申告をします。

なお、この場合の確定申告は、源泉徴収票に記載された用語と金額を用いて、

国税庁が開設する確定申告ウェブサイトに入力すれば、ご自身で手続きすることができます。

なお、確定申告をすることでお金が戻ってくる場合には振込口座を申請します。

逆に追加で払う場合には、その金額や方法についても、ウェブサイトで確認できます。

そもそも、年末調整とは?

実は、「原則=確定申告、例外=年末調整」なのです。

ただし法律の用語で原則と例外という場合には、「例外」の方が多数派ということがよくあります(!)。

多くのサラリーマンは、1ケ所の勤め先から給与をもらって、他に収入の無い場合に当たると思います。

この場合が「例外」となります。「年末調整」のみで「確定申告」をしなくてもいいのです。きっと、多くの方がこの「例外」になりますね。

実際のところ、国民全員が確定申告に税務署に行くと大変なことになりますので、会社での年末調整のみで、確定申告の手続きを省略できるようにしたのが実情でしょう。

裏を返せば、年末調整をどのように行ったにせよ、確定申告をすることができます。

たとえば、年末調整のときになんらかの誤りがあった場合なども、確定申告をすることとなります。

まとめ「会社にナイショの副業を申告するには」

以上の仕組みを理解したうえで、年末調整書類の記入について考えてみましょう。

確定申告の情報は、一部の情報以外は会社に行くことはありません。

(「住民税の納付方法」に気を付けましょう!)

一方、年末調整書類は、会社で行われる手続きです。

年末調整で誤りがあれば、確定申告で正すことができます。

上記をふまえて、各自でご判断くださいませ。。。それ以上の責任は負いかねます(笑)

参考

国税庁『年末調整がよくわかるページ』・・・よくわかるかどうかはともかく(!)、公式なルールを確認するのに利用→コチラ

『年末調整の書類記入がムズカシイ、確定申告する方がカンタンかも』・・・もう少し具体的に、年末調整の書き方にもふれました→コチラ

コメント